40%增長在望!英特爾劍指臺積電,成爲投資者的下一座金礦

觀點

我認爲,從英特爾公司 (NASDAQ:INTC) 當前的資本支出來看,未來的市場地位十分可期。尤其是在目前估值較低的情況下,與其他大多數半導體公司相比,該股票具有很強的長期增長潛力。

因此,我今天開始關注英特爾股票,並認爲它值得一個“強烈買入”的評級。

我的理由

英特爾報告2024年第一季度收入爲127億美元,同比增長9%,但環比下降17%。由於業績未達 Seeking Alpha 的一致預期,僅差0.44%,導致市場壓力明顯。此外,儘管英特爾的非 GAAP 每股稀釋後利潤爲0.18美元,相較於前一年的虧損0.04美元(超過了管理層和一致預期的約0.13美元),其晶圓代工業務仍然虧損。

深入分析各細分市場表現,英特爾的客戶計算集團 (CCG) 實現了75億美元的收入,佔總收入的59%,同比增長31%。這主要得益於臺式和筆記本收入的強勁增長,分別同比增長31%和37%。因此,CCG 的息稅前利潤同比激增124%,達到26.5億美元,十分可觀。

數據中心與 AI 集團 (DCAI),作爲業務的重要組成部分(佔總銷售額的24%),實現了30億美元的銷售額,同比增長5%。值得注意的是,DCAI 錄得4.82億美元的營業利潤,較去年的2200萬美元大幅回升。令英特爾支持者失望的是,INTC 繼續失去市場份額,因爲像 AMD 和基於 ARM 的解決方案正獲得市場份額。

英特爾的網絡與邊緣 (N&E) 部門(佔總銷售額的11%)實現了13.6億美元的收入,同比增長8%。N&E 的利潤爲1.84億美元,而去年爲虧損6600萬美元;另一方面,如前所述,英特爾的晶圓代工服務 (IFS) 依然虧損,收入同比下降10%至44億美元,導致季度虧損24.7億美元。

第一季度另一個壞消息是,“其他”類別中,包括 Altera 和 Mobileye,收入同比下降46%。該類別的所有單位利潤爲零,Altera 下降58%,Mobileye 下降33%。

儘管如此,英特爾管理層表示,AI 仍是公司未來發展的重要領域,通過新處理器技術和代工服務尋求未來的盈利和市場領導地位。

從財務情況來看,不難理解投資者對英特爾在 AI 領域的努力以及數據中心復甦緩慢的懷疑,這進一步影響了其近期股票表現,擴大了與英偉達 (NVDA) 和超威半導體 (AMD) 的差距。

從根本上看,由於在 GPU 領域的缺乏競爭力,英特爾在這場競爭中遠遠落後。在過去的五年裏,公司收入減少了超過五分之一,每股收益 (EPS) 幾乎下降了77.5%。相比之下,其競爭對手的每股收益增加了數百甚至數千個百分點:

強力買入

那麼,儘管英特爾表現不佳,我今天爲什麼給它“強烈買入”評級呢?我預期會發生哪些變化?

首先,最近幾個季度數據中心的高利潤率非常吸引人。由於更好的成本控制,英特爾數據中心和人工智能集團 (DCAI) 的收入將從第5代 Xeon 處理器中獲得巨大提升,這些處理器在每個核心上都包含 AI 加速功能,比前幾代產品在性能和成本節省方面都有顯著提升。

我們知道 Gaudi 3 AI 加速器即將在2024年第三季度推出,它將爭取在 AI 市場獲得更大份額,並與 Nvidia 和 AMD 等知名品牌競爭。基於此,英特爾預計在2024年下半年加速產品銷售超過5億美元,並在2025年繼續保持強勁增長。

我之前在寫關於 Nvidia 和其他科技公司的文章時提到,像 AI 和芯片這樣的新技術會經歷不同的投資週期。能夠保持市場領先地位並從當前投資中獲得適當內部回報率 (IRR) 的公司將是成功的,因爲在 AI、芯片開發和相關領域的進展非常資本密集。因此,獲得廉價資本在這裏起着重要作用。

從目前來看,英特爾在這方面沒有遇到困難。公司正在對其在俄亥俄州的1000億美元綜合體進行大量投資,並爭取聯邦資助(至少250億美元)。很明顯,英特爾從美國政府那裏得到了強有力的支持,因爲美國擔心西方對臺灣的依賴。因此,獲得資本對英特爾在半導體市場的發展不是一個重大障礙。

我相信,隨着芯片市場的飽和,英特爾在以前未涉及的領域以及目前落後於“綠色”和“紅色”團隊的領域會有更多機會嶄露頭角。

Northland Capital Markets 的分析師似乎同意我的觀點。他們由於出口限制的影響、服務器 CPU 市場份額競爭力的下降以及預計2024年下半年 PC 需求的放緩而下調了對 INTC 的每股收益預期。

然而,他們認爲英特爾有可能成爲臺積電 (TSM) 的領先邏輯代工替代品。他們的目標價爲68美元,意味着比2024年7月16日的收盤價幾乎翻了一倍。

英特爾對其代工服務有雄心勃勃的目標,計劃到2030年成爲第二大外部代工公司;最重要的是,它已經從微軟 (MSFT) 等主要客戶那裏獲得了其18A工藝節點的大訂單,這說明了英特爾產品的潛在質量。

根據財報電話會議,管理層希望2024年及2025年銷售額將更爲穩健,2024年第一季度是週期低谷。增長將由企業刷新週期、AI 個人電腦的增長速度以及數據中心市場的復甦推動。儘管前景相對積極,公司對2024年第二季度的預測(將於8月1日公佈)假設銷售額達到130億美元(中值),反映出與去年相比缺乏增長。

然而,毛利率預計爲43.5%,同比幾乎高出4%。不幸的是,INTC 的每股收益預計比去年低0.03美元:

英特爾的 IR 材料

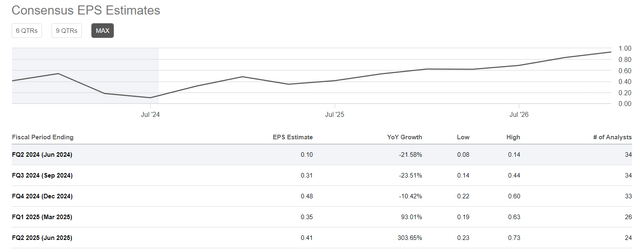

即使考慮到過去的收益不達預期,華爾街仍將管理層的聲明評估爲最有可能的情景。普遍認爲英特爾的收入將略低於130億美元,每股收益爲10美分——這與管理層的預測一致,表明預期是現實的而不是過於樂觀的。

如果第一季度真的是週期底部,並且管理層最近的成本削減措施對公司的利潤率產生了最小的影響,那麼當前的預測可能過於悲觀。這意味着超出預測的機會很大。

從技術分析的角度來看,我喜歡價格從30美元水平急劇反彈並迅速升至34美元左右。如果我們查看過去10年的統計數據,我們正進入一個季節性強勁的時期。下一個強阻力位,如果反彈繼續,合理的目標是在43-44美元範圍內,這代表短期內24-28%的潛在回報。因此,我認爲技術面是相當看漲的。

我認爲任何這樣的動量復甦都應該得到有利估值的支持,提供安全邊際。對於英特爾,Seeking Alpha Quant 的評級爲“D+”,因爲一些 TTM 倍數確實非常高。然而,鑑於公司的每股收益繼續恢復,明年的前瞻性倍數看起來適度自信。如果當前的一致預期正確,公司預計在2025年每股收益爲1.93美元(同比增長78%)——這將導致市盈率接近18倍。

我認爲可以合理地假設2025年英特爾的市盈率將達到25倍 ——歷史標準和行業比較都指向這個倍數。如果當前的每股收益一致預期正確,我們可以通過將25倍乘以1.93美元來計算2025年底的潛在股價。這給我們一個38.60美元的預期股價,比目前的英特爾股價高出大約40.5%。

因此,我可以得出結論,公司確實有安全邊際。更重要的是我認爲 INTC 的低估潛力使我有理由今天給該股票一個“強烈買入”評級。

論點風險

毋庸置疑, AMD 是英特爾的主要威脅,因爲它們的 PC 和數據中心業務增長顯著。從股價表現來看,儘管英特爾的產品和解決方案規劃跨越數年,但從2023年開始, INTC 投資者確實感到擔憂。

我認爲,儘管英特爾努力復甦增長並開拓新市場,但激烈的競爭和市場份額的持續流失風險,可能會對股票保持負面情緒,這對於今天逢低買入的投資者來說可能會有負面影響。

此外,經濟下行也是所有半導體公司,包括英特爾,面臨的主要風險之一。如果出現經濟衰退,這將導致半導體需求下降,庫存增加,訂單週期性放緩。

今天與我論點直接相關的風險在於我假設的一致預期看似現實。然而,事實可能並非如此。假設英特爾在2025年底的市盈率達到25倍,這一點並不確定——這個倍數可能會低得多。一切都取決於公司能否成功實施當前計劃和戰略,並展示出進展。

總結

基於上述所有分析,儘管存在一些明顯的風險,我認爲英特爾股票今天值得“強烈買入”。由於成本控制和第5代 Xeon 處理器(帶有 AI 加速)的引入,預計數據中心利潤率的改善將顯著提升收入。

英特爾即將推出的 Gaudi 3 AI 加速器,旨在與 Nvidia 和 AMD 等競爭對手在 AI 市場展開激烈競爭,因此,隨着公司從其最接近的競爭對手中進一步獲得市場份額,圍繞 INTC 的負面情緒也可能轉變爲積極。

此外,英特爾在資本獲取方面有強大優勢,包括其俄亥俄州綜合體的聯邦資助,這表明在這個資本密集型行業中,其財務狀況良好。我認爲英特爾可能成爲具有巨大上漲潛力的領先代工替代者。根據我的估值計算,目標股價比當前水平高出約40%,提供了很大的安全邊際。

因此,我開始關注英特爾股票,並給予“強烈買入”評級。

祝投資順利!

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐