谷歌Q2後遭拋售,AI投資讓人捏把汗,背後居然是買入良機?

在過去幾周,Alphabet, Inc.(又名谷歌)(納斯達克股票代碼:GOOG,納斯達克股票代碼:GOOGL)經歷了強勁反彈,趕上了一些人工智能同行。

儘管該公司盈利和收入超出預期,但就在該公司公佈最新收益時,這波漲勢卻停滯了,股價接連下跌,不過,目前有所回升。

投資者擔心人工智能的高成本,以及谷歌面臨的來自微軟 ( MSFT ) 支持的 Open AI 的競爭。

但考慮到 Alphabet 的寬護城河,加上其盈利能力和收入前景,我仍然認爲該股看起來很有吸引力,當前的價格是值得買入的。

谷歌的人工智能迴歸

幾個月前,圍繞雙子座 (Gemini) 的爭議是一個買入的好機會,至今該股票已上漲超過 24%,遠遠超過標準普爾 500 指數 ( SP500 ) 和納斯達克指數 ( COMP:IND ),最近的情況依然是一個不錯的切入點。

Alphabet 實際上一直在追趕其 AI 同行,並且表現優於納斯達克 100 指數 ( NDX )。但收益公佈後,該股卻大幅下跌,直至近日纔有所回升,讓我們來看看原因。

Alphabet 第二季度收益:人工智能成本高昂

本季度的實際業績並不理想。

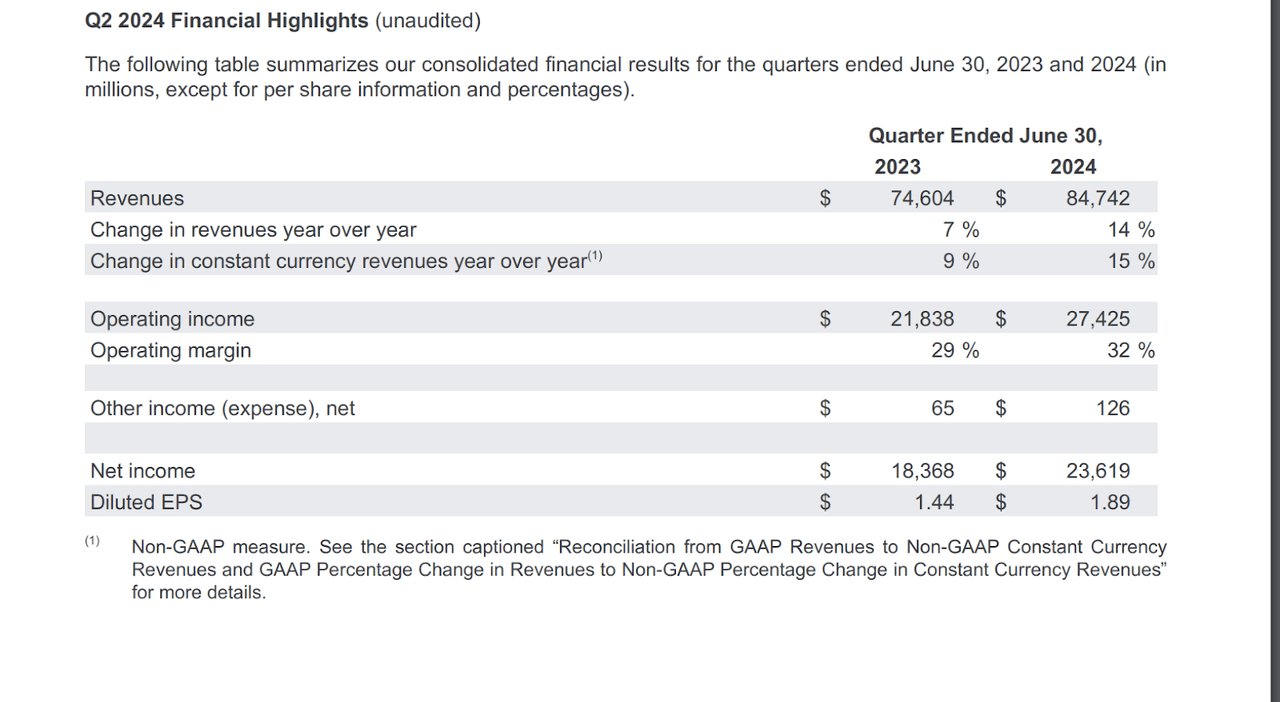

收入同比增長15%,營業利潤率增至32%。

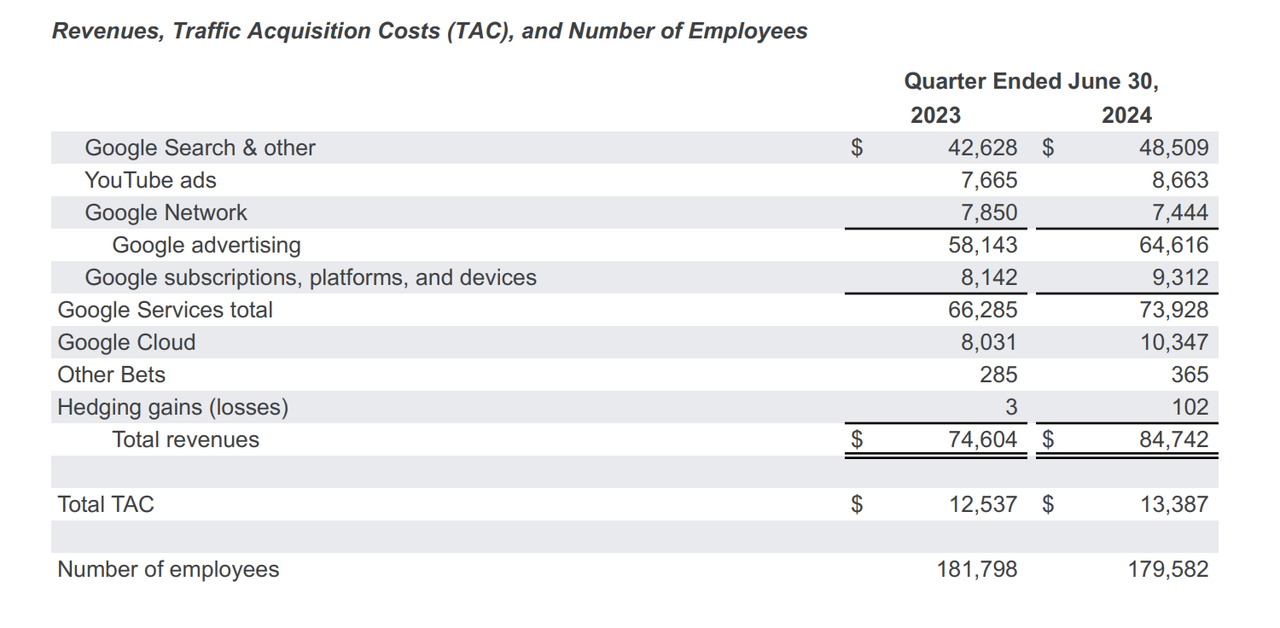

該公司的 Google 搜索和雲收入超出預期,這是積極的亮點。不過,YouTube 廣告的增長確實略低於預期。

儘管如此,整體增長強勁,谷歌服務同比增長 11.5%,雲計算同比增長 30%。

那麼有什麼不好呢?此次拋售可能與管理層對下一季度的指導有關,特別是與營業利潤率相關的指導。

然而,第三季度的營業利潤率將反映與我們的技術基礎設施投資水平提高相關的折舊和費用增加的影響,以及由於硬件發佈提前到第三季度導致的收入成本增加。

所有這些對人工智能的投資都對利潤產生了影響。到頭來,這真的值得嗎?

這似乎是當今的熱門話題,尤其是在此次技術拋售之後。

人工智能:成本與收益

高盛在最近的一份報告中質疑人工智能的潛在成本效益分析

未來幾年,人工智能投資預計將增加到 1 萬億美元以上。但企業需要拿出什麼成果來證明這一點呢?

在接受《國家爲何失敗:權力、繁榮和貧窮的起源》一書的作者戈德曼·達隆·阿西莫格魯採訪時,麻省理工學院的這位研究所教授表達了他對人工智能的期望確實可能被誇大了的看法。

Acemoglu 估計,未來 10 年內,只有四分之一的人工智能任務能夠實現自動化,這意味着人工智能將影響不到 5% 的所有任務。

不到所有任務的 5% 聽起來當然不多,而 1 萬億美元的代價似乎又太高了。

阿西莫格魯還質疑人工智能的採用是否會創造新的任務和產品,稱這些影響“不是自然規律”。他估計,未來十年內,全要素生產率的影響不應超過 0.66%,如果考慮到難以學習的任務的複雜性,則甚至會低於 0.53%。而這個數字大致相當於十年內 GDP 的影響爲 0.9%。

正如革命性技術常常出現的情況一樣,我們可能需要比想象中更長的時間才能真正享受到它的好處。

那麼,人工智能真的會徹底改變世界嗎?還是這只是投資者過度熱情的另一個例子?

無論哪種情況,谷歌似乎都是一個明顯的值得購買的選擇。

谷歌無論如何都將表現出色

當整個“人工智能狂熱”開始時,谷歌實際上被列爲潛在的失敗者之一。

谷歌的搜索收入突然受到ChatGPT的威脅,而現在該公司已經開始測試SearchGPT,這種情況就更加嚴重了。

儘管如此,谷歌仍然在搜索領域佔據主導地位,該領域的收入增長接近 10%。

但如果人工智能真的不會產生那麼大的影響,相對而言,與其他一些更加依賴人工智能的科技公司相比,谷歌處於有利地位。

這可能會給谷歌最大的收入來源——搜索收入帶來好處。

YouTube 一直是增長最快的細分市場之一,也將繼續表現良好。E&M 預計將以 3.5% 的複合年增長率增長,但 YouTube 可能會超越這一水平,因爲它取代了傳統媒體。

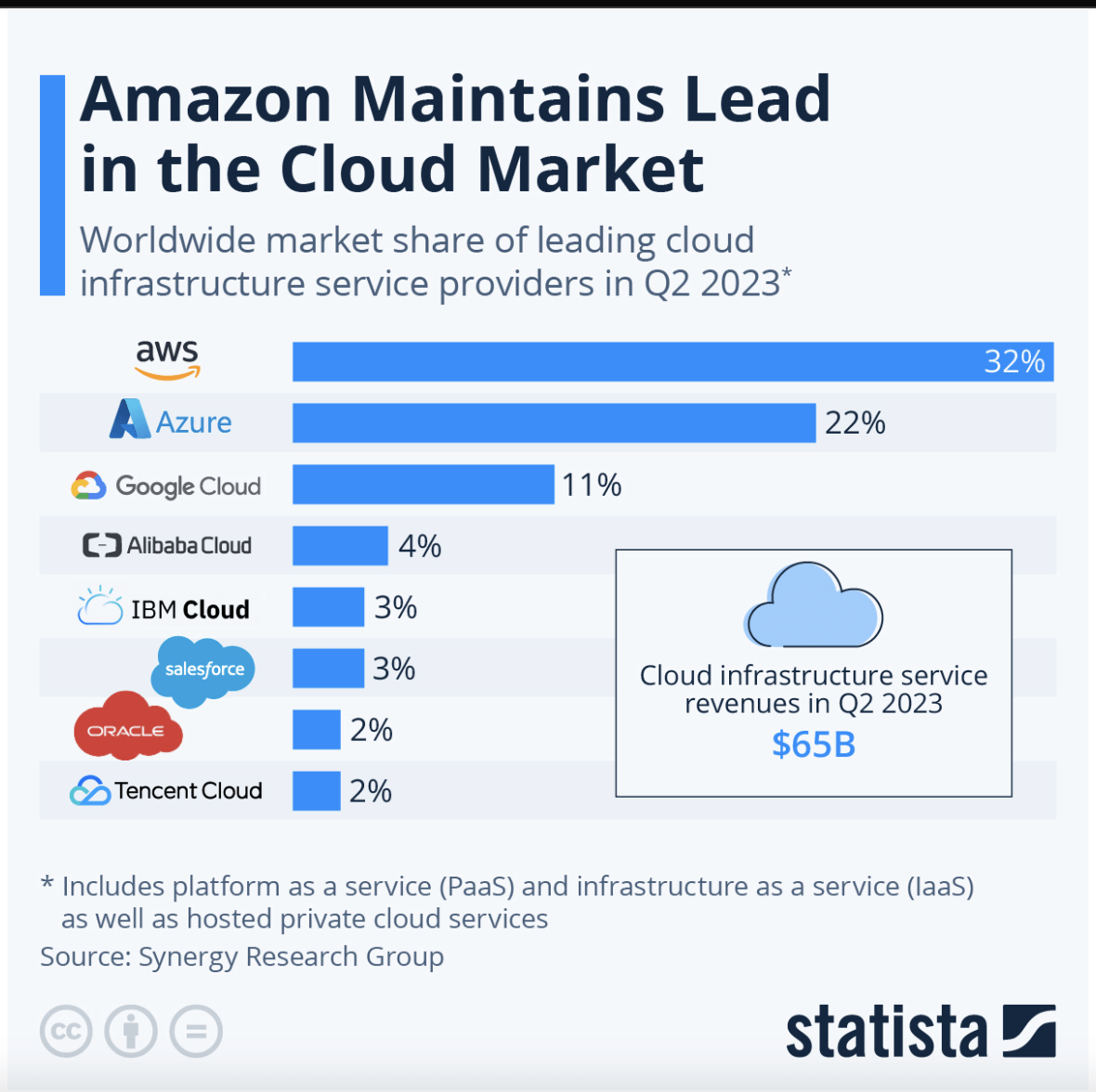

最後,即使沒有人工智能,Google Cloud 也將繼續表現良好。

谷歌在市場上仍然佔據有利地位,可以保持增長。儘管如果人工智能泡沫破裂,直接需求可能會下降,但云計算整體上仍將繼續表現良好。

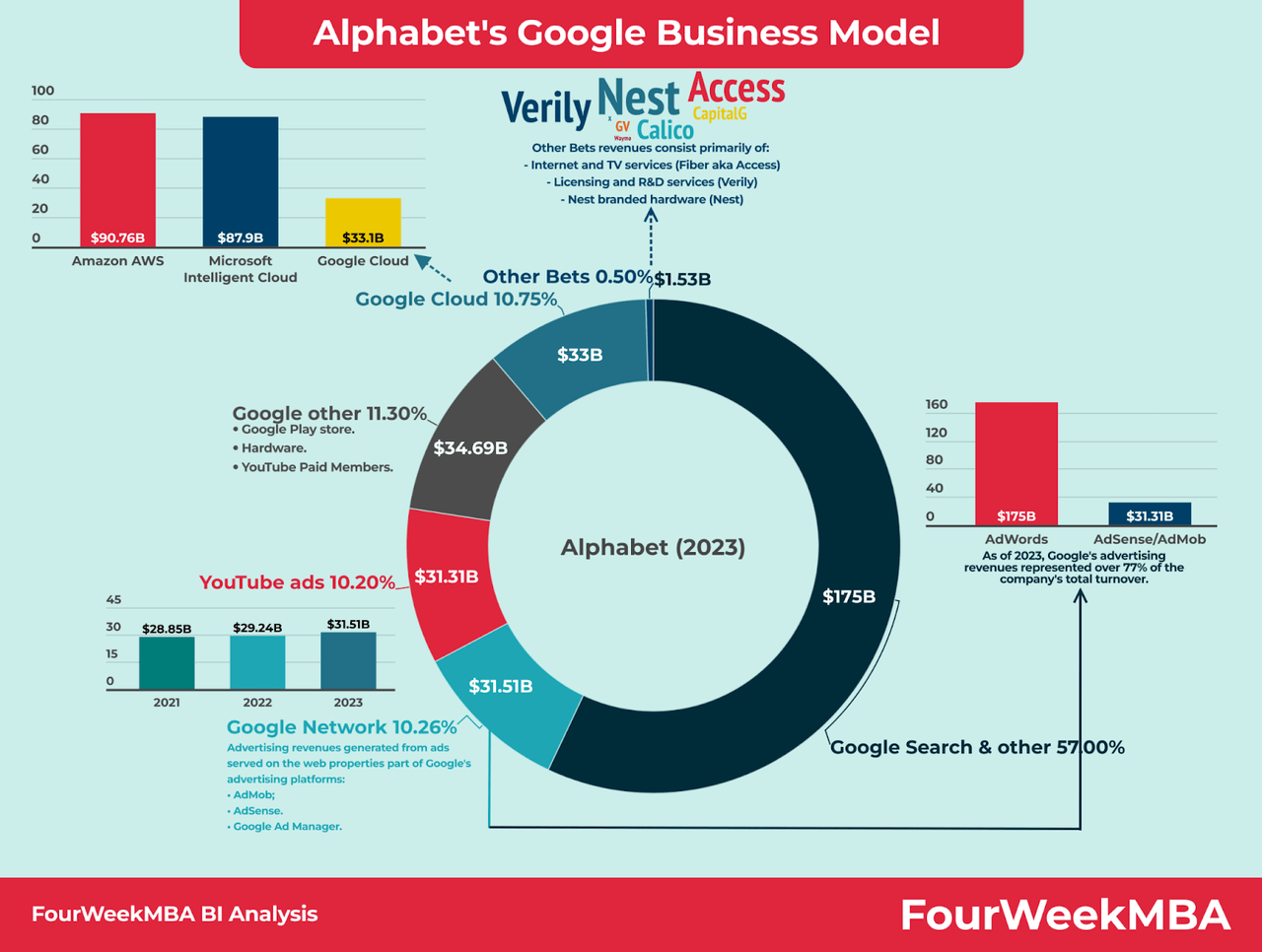

最終,由於谷歌擁有多元化的收入來源,因此它不會受到人工智能浪潮的影響。

可以理解的是,谷歌也在追逐人工智能,目前它不能不這麼做。正如我之前所討論的,該公司實際上在其 TPU 方面取得了一些出色的成果,它剛剛發佈了第 6 版。

此外,如果有人有能力投資人工智能,那就是像谷歌這樣的公司,它擁有超過 1000 億美元的現金,並且有足夠的市值來輕鬆收購和吸收有前途的新興創業公司。

谷歌再次便宜了

在最近的拋售之後,谷歌的估值又回到了非常有吸引力的水平。

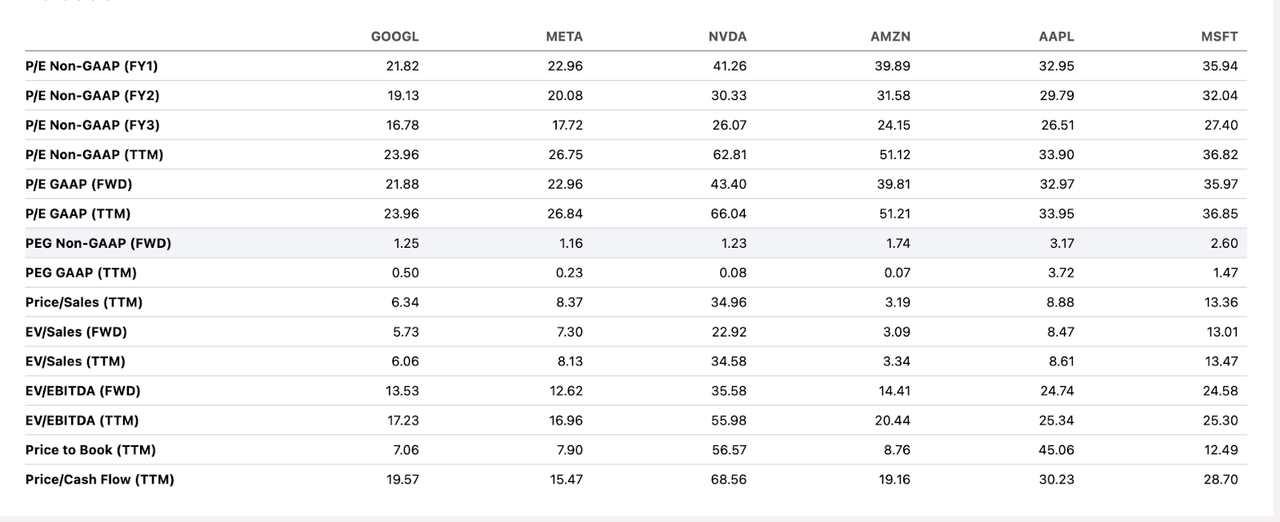

該公司的市盈率是六大公司中最低的,特斯拉 ( TSLA ) 除外。

它的 PEG 低於 1,非 GAAP FWD PEG 爲 1.23,相當低。是的,像 Meta Platforms ( META ) 和 Nvidia ( NVDA ) 這樣的公司有較低的預期 PEG,但由於 AI 敘事,它們的增長預期也高得多。

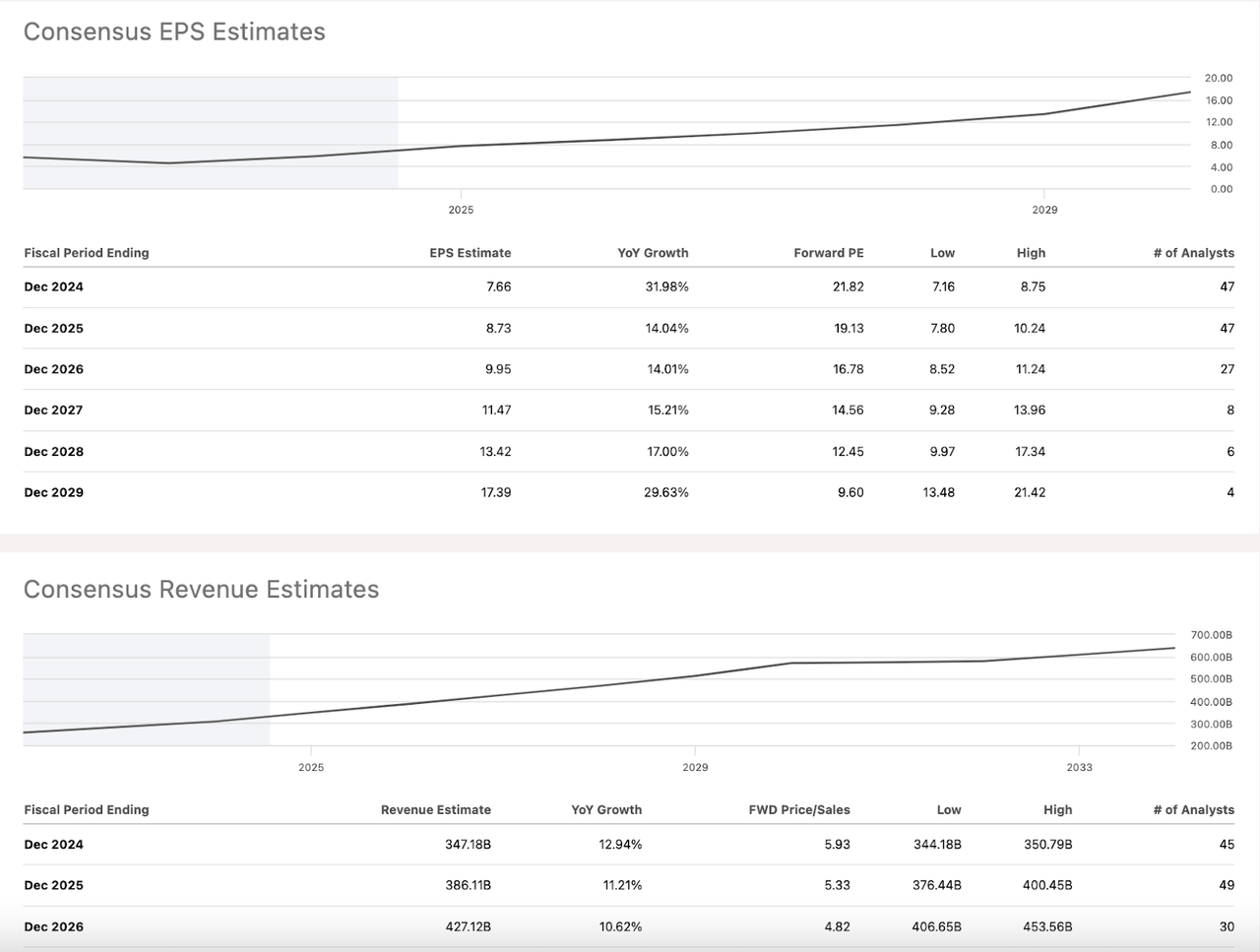

但谷歌的情況並非如此,預計其未來三年的收入複合年增長率將達到 11% 左右。因此,即使人工智能泡沫破滅,谷歌的預測也不會受到太大影響。

結論

我認爲,無論發生什麼,谷歌都會表現良好。該公司在 AI 增長方面有一定的影響力,並且正在投資這項技術,因此隨着 AI 的普及,該公司的表現會很好。然而,即使這種情況沒有人們預期的那麼快,谷歌也擁有大量非 AI 收入,這些收入將繼續增長。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐