谷歌Q2財報將發,新季度有望大幅增長,當前投資機會不容錯過!

投資論點

最初,谷歌 ( NASDAQ: GOOG ) ( NASDAQ: GOOGL ) ( NEOE: GOOG:CA ) 在 ChatGPT 推出後,在人工智能市場中苦苦掙扎,因爲它被微軟 ( MSFT ) 等競爭對手所掩蓋。然而,我相信,憑藉他們最近的進步,尤其是 Gemma 2 模型的推出,該公司已經扭轉了人工智能的前景。我認爲他們現在要麼已經是市場領導者,要麼正在迅速成爲市場領導者。

Gemma 2於 6 月份推出,有 90 億 (9B) 和 270 億 (27B) 兩種參數大小。谷歌聲稱,它提供了一流的性能,超越了類似甚至更大尺寸的競爭對手。在我看來,Gemma 2 標誌着谷歌從僅僅在競爭激烈的人工智能行業中生存到在性能和成本效益方面爲開放模型樹立新標準的轉變。

谷歌 DeepMind 還推出了一種名爲JEST的新型 AI訓練方法,該公司聲稱與現有方法相比,該方法可將性能提高 13 倍,並將能效提高 10 倍。該方法於本月推出,旨在降低計算成本和能耗,這對於可持續的 AI 開發及其在電子商務和全球客戶支持中的應用至關重要。

我認爲谷歌的舉措現在讓投資者感到樂觀。雖然他們的模型仍然無法與 OpenAI 的最新模型或 Anthropic 的 Claude 相提並論,但該公司積極轉向引領人工智能創新,這清楚地表明他們不僅趕上了,而且現在在人工智能市場上處於領先地位。我稍後會談到這一點,但他們的市場份額也在迎頭趕上。

Alphabet 的財務表現反映了這些技術進步。截至 7 月中旬,該公司股價今年迄今已飆升 27.18%,這得益於強勁的廣告增長和保持其市場主導地位的 AI 整合。Alphabet 第一季度業績顯示,谷歌雲收入增長 28%,凸顯了其 AI 進步的經濟影響。

我認爲這一進展支持了對谷歌股票的看漲前景,尤其是在他們即將發佈財報的時候。人工智能的進步(以 Gemma 2 爲例)表明谷歌還有更大的上漲潛力,這對我來說是一個強有力的理由。在發佈財報之前,我仍是谷歌的強力買入對象。

爲何值得持續關注?

此前,我有介紹過谷歌如何從 AI 領域的弱勢一方,發展到如今全速前進。當時,Gemini 1.5 Pro 體現了 Alphabet 在 AI 領域的進步。首席執行官 Sundar Pichai 將 AI 轉型描述爲“千載難逢的機會”,並強調了 AI 驅動的搜索、數字廣告和雲計算能力的增強。

Alphabet 2024 年第一季度業績還顯示,每股收益爲 1.89 美元,超出預期 25%,總營收爲 805.4 億美元,同比增長 15.41%。谷歌搜索和數字廣告營收爲 616.6 億美元,同比增長 13%,而谷歌雲營收增長 28%,至 96 億美元。

這些收益得益於人工智能和機器學習技術的整合,吸引了拜耳、辛塔斯和沃爾瑪等企業客戶。YouTube 的收入同比增長 21%,這得益於創新的廣告策略以及由於監管不確定性導致的潛在用戶從 TikTok 轉移。這些創新的廣告策略也受到人工智能的推動。

現在,該公司開始從商業角度領先,尤其是預計今年晚些時候推出 Gemini 2 之後,優勢將會展現。

人工智能深度探索:2024 年夏季市場在哪裏?

與人工智能領域的許多科技公司一樣,谷歌在將其人工智能進展貨幣化方面面臨挑戰,特別是在企業應用程序的軟件層面。將人工智能炒作轉化爲利潤的困難源於許多人工智能模型的不確定性以及由此導致的質量變化,這可能會阻礙它們在企業環境中的採用。

人工智能模型中的非確定性意味着,給定相同的輸入,模型可以產生不同的輸出。這種多變性雖然可能有利於創造力和創新,但對於需要一致和可靠性能的組織來說卻是一個問題。

例如,非確定性輸出可能導致產品描述不一致,這可能會讓客戶感到困惑並損害品牌信譽。這種不可預測性會影響輸出的一致性和可靠性。 許多關鍵的人工智能用例涉及在高信任度情況下部署。

Alphabet 將其 AI 創新貨幣化的努力因將 AI 解決方案集成到現有企業工作流程中面臨的挑戰而變得更加複雜。企業通常不願採用無法保證確定性和高質量輸出的 AI 技術,導致這些創新的採用速度較慢且盈利能力有限。

投資者的壓力和資助持續研究的必要性促使這些組織轉向更多的商業活動,這有時會與他們道德使用人工智能的基本原則相沖突。谷歌採取了一種罕見的方法;然而,我認爲這是關鍵。

免費增值模式

谷歌(以及 Meta (META))現在都採用了典型的硅谷策略,即免費提供有價值的服務或將其作爲現有高級(或免費)訂閱的一部分,以吸引用戶並在之後獲取後端價值。這種方法在公司將高級人工智能功能整合到其訂閱 G-Suite 服務中以反映其商業模式的轉變方面顯而易見。這無疑是對 OpenAI 的 ChatGPT 等人工智能公司競爭的迴應。

谷歌的 Google One AI Premium 計劃於 2024 年初推出,並通過 Gemini Ultra 1.0 模型提供先進的 AI 功能。據該公司稱,該模型可以更好地處理涉及文本、圖像和代碼的複雜任務,並與 Gmail 和 Google Docs 等谷歌生產力應用程序集成。

我認爲,這一策略可以讓 Google 的用戶熟悉他們的 AI 功能,並讓他們對這些工具產生依賴,從而有可能增加長期訂閱續訂的可能性。這一策略依賴於 Google 和 Meta 等公司的資源和廣泛的用戶網絡,使他們能夠吸收初始成本,同時建立用戶可以依賴的生態系統。

然而,這種方法並非沒有挑戰。谷歌考慮對人工智能搜索功能收費,反映了生成人工智能的高成本以及尋找可持續收入來源的必要性。

GPU 支出

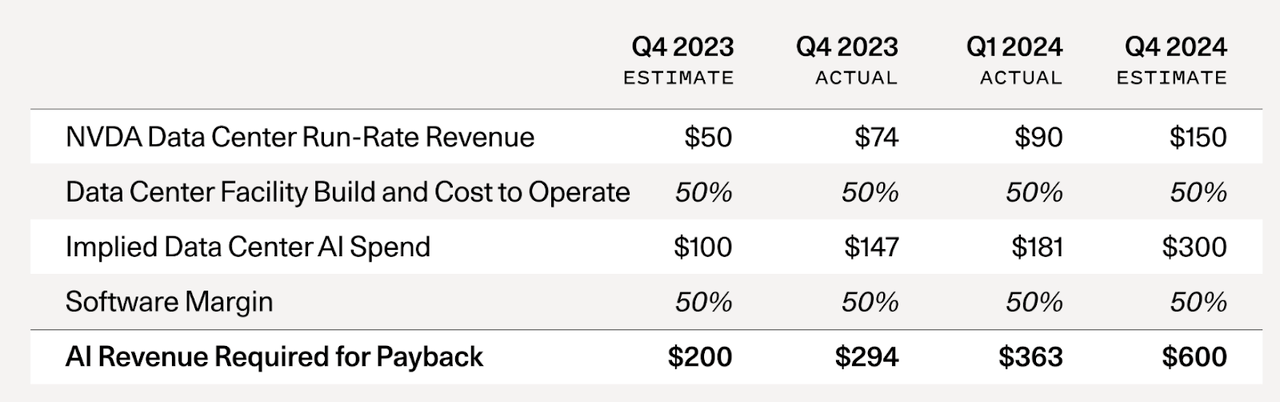

風險投資公司 Sequoia最近的一份報告強調,人工智能行業需要向人工智能公司投入約 6000 億美元的軟件資金,以支持 GPU 基礎設施的必要升級,這是訓練和部署高級人工智能模型的核心組件。谷歌以在人工智能領域的大量投資而聞名,憑藉其雄厚的財力和免費增值人工智能集成方式,谷歌有望讓這筆支出物有所值。

該公司的資本支出預計今年將增加33%,達到近 430 億美元。這項投資是必要的,因爲人工智能模型,特別是那些利用生成式人工智能的模型,需要計算能力。谷歌在 GPU 方面的基礎設施投資對於保持其在人工智能領域的優勢以及支持在其平臺上部署先進的人工智能功能至關重要。

谷歌的人工智能市場份額

谷歌通過其當前的搜索、雲、廣告和 YouTube 平臺所擁有的廣泛的現有基礎設施以及持續的創新是推動其在 AI 市場保持市場實力的關鍵因素。

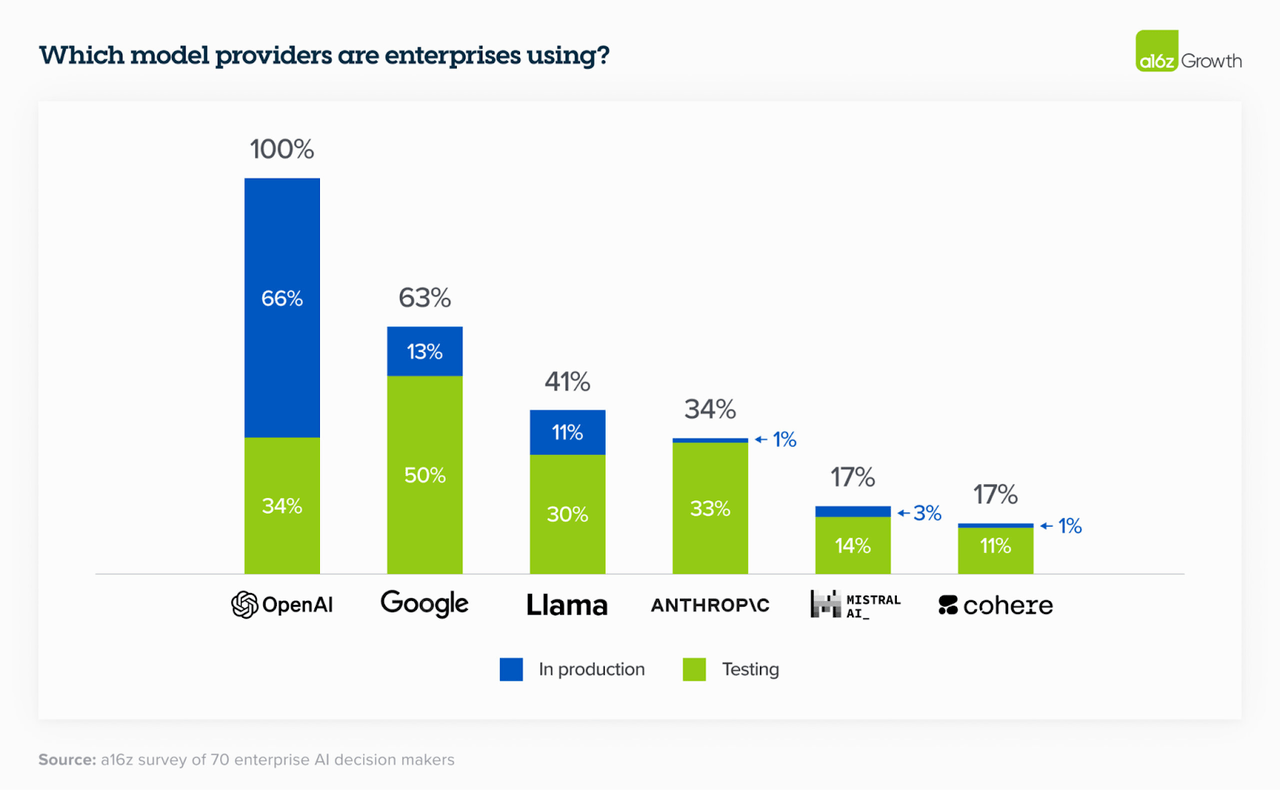

谷歌是企業用戶頂級模型提供商之一。儘管 Open AI 在生產模型方面佔據主導地位,佔比 66%,而谷歌僅佔 13%,但後者在測試模型方面則以 50% 領先於 Open AI,而 Open AI 僅佔 34%。谷歌擁有巨大的增長機會。

我期望的收入

我認爲 Alphabet 將於週二 (7 月 23 日) 公佈2024 年第二季度的每股收益 1.84 美元,營收 843 億美元,這與分析師的普遍預期一致。這代表着同比增長 27.66%,凸顯了該公司在持續的市場挑戰面前的強勁表現。這一增長是由母公司多元化的收入來源以及對人工智能和雲服務的戰略投資推動的。該公司的傳統搜索部門正在全力以赴。他們的雲部門也在加速發展。現在他們有一個獨特的人工智能戰略,這也有所幫助。

谷歌強勁的盈利能力指標進一步支持了積極的每股收益前景。該公司的淨利潤率爲 25.90%,高於行業中位數 3.22%,展現了 Alphabet 卓越的運營效率和盈利能力。我對本季度每股收益的預期與華爾街一致。

此外,他們的股本回報率 (ROE) 高達 29.76%,遠高於行業中位數 3.23%,表明管理有效,股東回報豐厚。作爲創新者,我相信谷歌及其管理層是有效的資本配置者。

在谷歌的下一次財報電話會議上,我將重點關注該公司與客戶共同創造強大人工智能用例的定性案例,這些案例展示了其技術的實用、可擴展應用。谷歌在人工智能方面的努力已經促成了衆多行業的合作伙伴關係和實際應用。我期待更多此類案例得到重點關注。

例如,在 Google Cloud Next '24 活動上,許多知名組織展示了他們如何利用 Google 的 AI 解決方案。例如,百思買 ( BBY ) 正在使用 Google 的 Gemini AI 推出一款生成式 AI 虛擬助手,以解決產品問題、管理訂閱並增強店內和線上的客戶服務。

總結一下我的期望,我正在尋找更多公司在其業務中採用谷歌人工智能免費增值模式的例子,並證明這種模式如何幫助他們個人成爲各自業務的優勢。免費增值模式免費提供基本服務,同時以付費方式提供高級功能,人工智能增強了這種模式,以推動用戶參與度和收入增長。谷歌的方法將人工智能融入其核心產品中,以便用戶可以利用他們的 Gemini 人工智能助手和人工智能功能,這些功能可通過 Google One 高級訂閱在 Gmail 和 Google Docs 等服務中使用。我認爲這是關鍵。

估值

谷歌提出了重新評估其估值指標的理由,尤其是 PEG 非 GAAP 遠期比率,目前爲1.32,比行業中位數 1.49 低 -11.51%。考慮到 Alphabet 所表現出的強勁 EPS 增長,這一估值似乎不合情理。具體來說,Alphabet 的 EPS 增長率 (FWD) 高達23.76%,比行業中位數 7.56% 高出 214% 以上。這表明市場可能低估了 Alphabet 的 EPS 增長潛力。

此外,正如我之前提到的,該公司的普通股權益回報率 (ROE) 進一步提高了其財務業績,達到29.76%,比行業中位數 3.34% 高出 791%。我認爲這表明 Alphabet 能夠高效地從其股權中獲利,並且優於該行業的同行。強大的資本配置者是強大的股東管理團隊。

鑑於這些指標,我認爲 Alphabet 值得獲得溢價估值。如果調整其 PEG 比率,使其高於行業中位數 30%(以反映部分驚人的 EPS 增長),而不是目前的折價,則 PEG 比率約爲 1.95。

爲了量化這一點,如果我們將行業中值 PEG 視爲基準並應用 30% 的溢價,則 Alphabet 股價的隱含上漲空間將相當可觀,或約可再上漲 47.72%。該公司實現了真正的增長。我認爲他們從現在開始有真正的上漲空間。

風險

5 月 2 日結束的具有里程碑意義的針對谷歌的反壟斷審判是對這家科技巨頭商業行爲的挑戰。審判的重點是谷歌通過反競爭策略維持在線搜索和搜索廣告壟斷地位的指控。該案的核心是谷歌向蘋果 ( AAPL ) 和 Mozilla 等公司支付數十億美元,以成爲其設備和瀏覽器上的默認搜索引擎的做法。

司法部和州檢察長聯盟認爲,這些付款不公平地扼殺了競爭,使微軟的 Bing 和注重隱私的 DuckDuckGo 等競爭對手無法在市場上立足。政府聲稱,僅在 2021 年,谷歌就花費了 263 億美元,其中 180 億美元流向了蘋果,目的是確保其主導地位並壓制潛在競爭對手。

在庭審中,谷歌爲自己的行爲進行了辯護,稱其主導地位源於其搜索引擎的卓越品質,而非任何非法行爲。卓越的產品和商業模式在美國並不違法。這是有效資本主義的結果。

因此,谷歌在搜索支出方面的主導地位對其商業模式仍然至關重要。據報道,由於其在搜索廣告方面的覆蓋面和有效性,谷歌仍然是廣告支出的首選目的地。該公司的搜索廣告業務每年產生 1750 億美元收入,是其收入來源的重要來源。據今年年初報道,廣告支出增長了17% 。

我相信,谷歌在未來幾年擁有巨大的潛力,可以壟斷不斷增長的人工智能市場。他們在人工智能領域的領導地位在 2024 年 Gartner 雲人工智能開發者服務魔力象限中得到了認可。這與他們在人工智能領域的產品相符。

結論

最初,我認爲谷歌在 AI 市場中很難找到自己的定位,因爲它經常被競爭對手所掩蓋。然而,隨着他們最近的進步,尤其是 Gemma 2 模型的推出,該公司已經扭轉了 AI 前景。這一發展標誌着谷歌從僅僅在競爭激烈的 AI 行業中生存過渡到在性能和成本效益方面爲開放模型樹立新標準。A16 最近的市場份額數據也證明了這一點。

與此同時,過去六個月來,谷歌商業模式的主要風險已經消散,而其戰略進步帶來的機會正在擴大。我認爲這種演變表明,儘管最近科技股遭遇拋售,但谷歌股價仍有更大的升值空間。利好因素在增加,弊端在減少。

Alphabet 的財務業績反映了這些技術進步,廣告增長更加強勁,Google Cloud 的收入在 2024 年第一季度增長了 28%。我相信該股仍然值得強力買入。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐