Meta 財報後先漲後跌,前景該當如何?現在入手是否明智?

Meta Platforms(納斯達克股票代碼:META)的股票在財報發佈後盤後市場上漲超過 6%,因爲該公司的收入和 GAAP EPS 均超過了預期,但隨後由於市場持續回調而逆轉了走勢,如今股價出現了下跌趨勢。我們知道,谷歌(GOOG )(GOOGL )的廣告收入,尤其是 YouTube 廣告,在其第二季度財報中表現不佳。META 的廣告收入也出現了一些疲軟。然而,投資者關注的是 META 的資本支出前景。該公司已上調了 2024 財年的資本支出預期,以繼續專注於人工智能創新,這是一個積極的信號,尤其是與谷歌低調的資本支出擴張相比。

在我之前的報道中,我將 META 評爲“買入”,並繼續相信該股具有強勁的上漲潛力,因爲其在 GenAI 上的資本支出增加。META 目前正在開發 Llama 4,這是一種更快的開源大型語言 AI 模型,預計其訓練能力將比之前的版本高出近十倍。儘管在當前市場拋售中其股價具有彈性,但該股的非 GAAP 市盈率爲 17.4 倍,仍然具有吸引力。因此,我重申我的“買入”評級,因爲 META 在貨幣化方面的強勁業績記錄和在 GenAI 上的資本支出增加應該會支持其增長軌跡。

收入增長疲軟

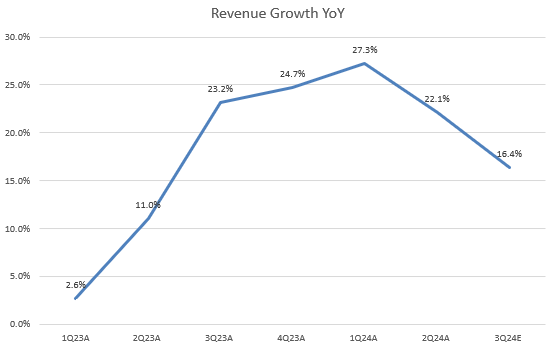

儘管 META 2024 財年第二季度的收入超過了市場預期,但我們可以看到其營收增長勢頭已顯著放緩。雖然管理層預計其 2024 財年第三季度的收入預期中值爲 397.5 億美元,高於預期,但這一前景意味着增長將進一步放緩至同比增長 16.4%。同樣,我們還注意到,谷歌的 YouTube 廣告增長在 2024 財年第二季度顯著放緩至同比增長 13%,低於上一季度的同比增長 20.9%。

問題來了:爲什麼 GOOGL 會在財報發佈後的第二天引發 5% 的拋售,而 META 卻上漲 6%?我認爲投資者更關心公司的長期增長軌跡,而不是週期性放緩。我們應該知道,這兩家公司在 2023 財年第三季度的收入均大幅增長,這可能會導致同比放緩,因爲基數較高。爲了在當前的 GenAI 競賽中保持競爭力並保持增長,公司必須增加資本投資。顯然,與谷歌相比,META 做得更好。

GenAI 將創造巨大的盈利機會

在第二季度財報電話會議上,首席執行官馬克·扎克伯格強調了 GenAI 貨幣化的衆多機會。GenAI 可以通過提高 Family of Apps 上的用戶參與度來增強核心廣告業務。例如,Threads 的月活躍用戶即將達到 2 億,而 Meta AI 已經處理了數十億次查詢。隨着 AI 基礎設施資本支出的增加,META 繼續擴大 GenAI 的訓練能力以推進其基礎模型。Meta AI 目前由上季度發佈的 Llama 3.1 支持,其中包括第一個前沿級開源模型。如前所述,該公司目前正在開發 Llama 4,預計將於明年發佈。

META 的 GenAI 技術還擴展到其他領域,例如雷朋 Meta Glasses,由於需求遠遠超過供應,這些正在取得早期成功。因此,我相信該公司在保持不斷增長的資本支出方面走在正確的軌道上,通過從未來 AR 眼鏡到 Metaverse 的重大 GenAI 貨幣化機會推動強勁增長。

資本支出大幅增加推動長期收入增長

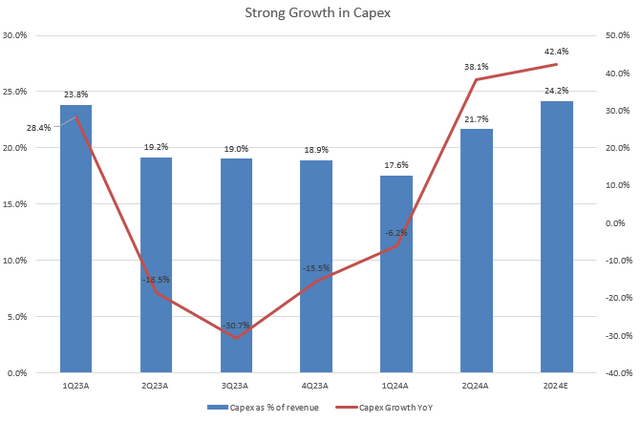

如上所述,META 在 2023 財年下滑後,將在 2024 財年進入另一個資本支出週期。繼 2022 財年增長放緩(收入下降 1%)之後,該公司的收入在 2023 財年出現顯着反彈,這得益於 2022 財年資本支出同比增長 68% 帶來的強勁投資回報率。同樣,在 2024 財年第二季度,META 的資本支出同比增長 38.1%,而 2024 財年第一季度同比增長 -6.2%,這可能與一些增長疲軟相吻合。

此外,我們可以在圖表中看到,其資本支出佔收入的百分比在連續七個季度下降後首次上升,達到 21.7%,較 2024 財年第一季度的 17.6% 大幅提升。最重要的是,該公司將 2024 財年資本支出指引從之前的 350 億美元至 400 億美元上調至 370 億美元至 400 億美元。根據該公司 2024 財年的收入前景,這意味着資本支出同比增長 42.4%,資本支出佔收入的百分比在 2024 財年達到 24.2%。這些數字意味着資本支出增長預計將在 2024 財年下半年更加強勁。

此外,在財報電話會議上,首席財務官 Susan Li 提到:“我們目前預計 2025 年資本支出將大幅增長,因爲我們將投資支持我們的人工智能研究和產品開發工作。”這表明,資本支出在 2025 財年不會出現任何疲軟,反而會更加強勁,這讓投資者感到興奮。因此,基於 META 之前在人工智能貨幣化方面的成功,我相信該公司的增長勢頭將重新加速(假設沒有即將到來的衰退)。然而,有一個問題:META 的自由現金流狀況將面臨壓力,同時資本支出大幅增加。我認爲自由現金流可能會在 2024 財年下半年出現同比下降。

估值

考慮到 META 強勁的增長潛力和增加的資本支出前景,其估值倍數在“七巨頭”中仍然相對便宜。儘管在 GenAI 路線圖下有巨大的增長機會,但其 GAAP 市盈率 TTM 爲 25 倍,幾乎與其 5 年平均值一致。此外,如果我們排除公司的股票薪酬,其非 GAAP 市盈率 TTM 降至約 20 倍。考慮到 META 的盈利增長共識,其非 GAAP 預期市盈率將爲 17.4 倍,遠低於標準普爾 500 指數的 22 倍預期市盈率。這主要是由於其具有吸引力的 1.25 倍非 GAAP 預期 PEG 比率,比其 5 年平均值低 17%,比其行業平均值低 9%。該比率也低於 GOOGL 的 1.28 倍。因此,我相信儘管過去兩週市場普遍遭遇拋售,但 META 的股票仍然具有吸引力。

結論

綜上所述,儘管 META 的廣告收入在短期內可能會放緩,但其盈利增長仍具有韌性。根據該公司之前的資本支出週期,我相信 META 能夠應對短期增長疲軟,並在長期內重新加速增長。特別是在當前人工智能熱潮下,META 在其 GenAI 模型中的持續升級,加上資本支出的大幅增加,使該公司與谷歌等資本支出勢頭相對較弱的同行相比更具競爭力。此外,該股目前的估值仍然具有吸引力,其市盈率接近其 5 年曆史水平。結合 META 將其人工智能投資貨幣化的往績,這表明估值有倍數擴大的潛力。該股的近期勢頭在很大程度上受到近期因潛在經濟放緩而導致的市場回調的影響,在任何股票回調期間都創造了買入機會。因此,我仍然維持對 META 的“買入”評級。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐